글 수 157

2024년 경제 및 금융시장 전망-업권별 전망과 과제

한국금융연구원(KIF)이 발표한 주요내용 요약

한국금융연구원은 지난 11월 16일과 17일 이틀 동안 은행회관 2층 국제회의실에서 ‘2024년 경제 및 금융시장 전망’과 ‘2024년 금융업권별 전망 및 경영과제’ 세미나를 열고 내년도 경제 및 금융시장을 진단했다. 이번 세미나에서 ◈ 2024년 경제 및 금융시장 전망은 한국금융연구원(KIF)의 ▲박춘성 거시경제연구실장과 ▲김남종 연구위원이 발표를 담당했으며 ◈ 금융업권별 전망 및 경영과제는 ▲권흥진 연구위원(은행산업 및 금융혁신) ▲오태록 연구위원( 비은행예금취급기관 및 여신전문금융업)▲이보미 연구위원(금융투자업)▲한상용 연구위원(보험산업) 등이 각각 발표자로 나섰다.

다음은 이날 발표된 내용을 요약한 것이다.

◈ 2024년 경제 및 금융시장 전망

Ⅰ. 2024년 경제전망

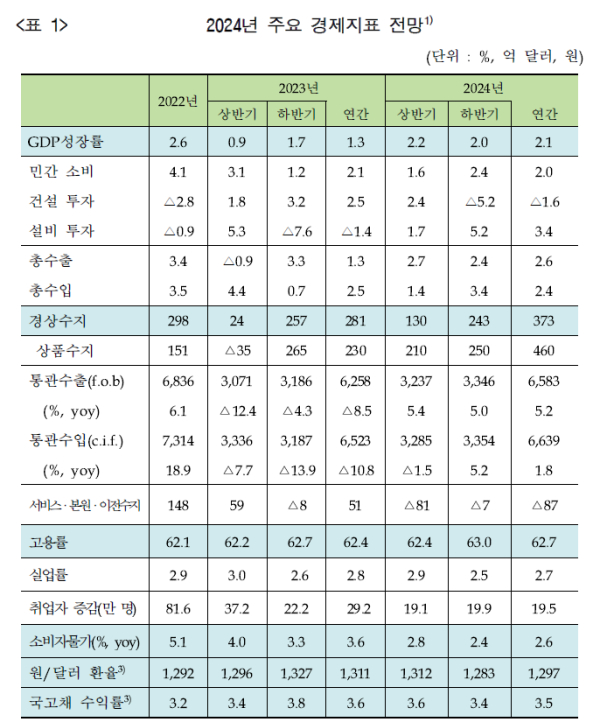

► 우리 경제는 2023년 1.3%, 2024년 2.1%로 완만한 성장세가 예상되는 가운데, 성장의 하방위험과 물가의 상방위험에 유의할 필요

- 2024년 우리 경제는 그동안 부진했던 세계교역이 회복되는 데 힘입어 수출 및 관련 설비투자를 중심으로 2.1%의 완만한 성장세를 보일 것으로 전망

- 2023년 및 2024년의 GDP 항목별 증가율은 민간소비 2.1%→2.0%, 건설투자 2.5%→Δ1.6%, 설비투자 Δ1.4%→3.4% 총수출1.3%→2.6%, 총수입 2.5%→2.4%를 각각 기록할 전망

*민간소비는 사회적 거리두기 해제로 인한 펜트업 효과가 감소하며 상승률이 소폭 둔화될 전망

* 건설투자는 최근 수주, 허가, 착공 등 주요 선행지표의 악화에따라 역성장할 것으로 전망

* 설비투자는 2024년 IT 기기 수요 회복, 반도체 수요 증가 등 투자여건 개선에 따라 증가할 전망

* 총수출은 전반적인 세계 교역 증가에 따라 개선될 전망

► 고용률은 2023년 62.4%에서 2024년 62.7%로 상승, 취업자수 증가폭은 2023년 29.2만 명에서 2024년 19.5만 명으로 감소할 전망

► 연간 소비자물가 상승률은 2023년 3.6%에서 2024년에는 2.6%로 낮아질 전망

* 2024년 소비자물가는 경기회복세 미약, 고금리 부담에 따른 수요위축 등의 영향으로 점진적인 하락세를 보이겠으나 지정학적 위험 지속 및 원자재가격 불확실성, 인플레이션 기대심리 등으로 물가목표를 상회하는 수준을 이어갈 전망

► 국고채 3년물의 연평균 금리는 2023년 3.6%, 2024년 3.5%로 전망

► 경상수지 흑자는 2023년 281억 달러로 다소 축소된 후, 2024년에는 373억 달러로 증가할 전망

► 2024년 원/달러 평균 환율은 2023년 전망치인 1,311원보다 낮은 1,297원 수준을 예상

► 2024년 경제여건을 종합적으로 살펴보면 세계 경제는 성장세가 부진하고 고물가, 고금리가 지속하며 경기 하방위험이 높은 것으로 평가되며 우리 경제는 완만한 회복세를 보일 것으로 전망되나 대내외 불확실성 및 고금리의 부정적 위험에 노출되어 있는 것을 판단

► 이에 따라 2024년 경제정책 방향은 경기부양보다는 안정을 목표로,시장 기능을 통한 부채 감축과 구조조정 등 건전성 확보를 우선시하는 것이 바람직할 것으로 판단

► 즉, 현재 대내외 여건 하에서는 통화, 재정, 금융 정책이 일관되게 확장보다는 안정을 우선시하여 디레버리징과 구조조정이 지속되는거시환경을 유지하는 것이 현실적으로 가용한 정책 방향이며, 이를 통해 건전성을 확보할 때 향후 우리 경제의 탄력적 회복이 가능할 것으로 판단

- 단, 예상치 못한 외환시장 급변동, 혹은 금융 시스템 리스크에 대해서는 매우 과감하고 적극적인 개입이 가능하도록 금융상황 및 비상대응체계에 대한 상시적 점검은 필수

Ⅱ. 금융시장 환경변화와 전망

► 2023년 금융시장은 하반기로 갈수록 대내외 리스크 요인들의 영향으로 상승 모멘텀 둔화

- KOSPI 지수는 6월말 기준 2564.28pt를 기록, 2022년말 대비14.7% 상승하였으나, 하반기 미국 고금리 기조 강화와 장기금리 상승 등의 영향으로 11월 2일 2343.12pt로 하락하며 상승세를되돌림.

- 채권시장도 연초 회사채 발행량이 증가하였으나, 이후 고금리장기화 가능성과 투자심리 악화로 시장 여건이 위축

- 부동산 PF 이슈는 근본적인 해결이 지연되면서 크레딧 시장의 투자심리를 저하시키고 신용경계감을 상승시키는 요인으로 작용

► 2024년 금융시장은 2023년 하반기의 흐름이 당분간 지속될 것으로예상되는 가운데, 국내 기업실적 회복 확인 및 한·미 정책금리 인하 가시화 여부에 따라 완만하게 반등할 것으로 전망

- 주식시장은 올해 하반기 수준에서 등락하다가 기업 업황 회복확인 및 통화기조 불확실성 완화 시점을 전후로 완만한 반등 가능성을 전망

- 채권금리는 2024년 중 정책금리 인하 가능성이 현재 선반영되어있지 않아 실제 정책금리 인하가 가시화될 경우 다소 하락할 것으로 전망

- 부동산 금융의 경우 PF의 금융권 익스포저 증가세가 둔화되었으나, 브릿지론 및 영세사업장 비중이 높고 연체율이 상승하고 있는 비은행권을 중심으로 부실의 현재화 가능성 존재

주 : 1) 2023년 하반기 이후는 KIF 전망치

2) 국민계정 및 소비자물가 상승률은 전년동기대비, 국제수지부문 단위는 억 달러

3) 기간평균

자료 : 한국은행, 산업통상자원부, KIF

◈ 금융업권별 전망 및 경영과제

Ⅰ. 은행산업 및 금융혁신 동향과 전망 <권흥진 연구위원>

► 2024년에는 국내은행 성장세 둔화가 지속되고 대손비용이 증가하여당기순이익이 2023년 대비 소폭 감소할 전망

- 신용위험 상승 등으로 자산 성장세 둔화가 예상되는 가운데, 시장금리 하락으로 순이자마진은 다소 축소되어 이자이익이 올해대비 소폭 감소할 전망

- 신규로 연체된 대출 비율(신규연체비율)이 상승하는 등 대손비용증가 징후가 나타나고 있으며 코로나19 기간 급증한 대출의 부실위험 증대, 만기연장·이자유예 신청 종료, 부도 시 손실률(LGD) 상향 가능성도 대손비용을 증가시킬 요인

- 이자이익은 정체하는 가운데 대손비용 증가로 인해 2024년 국내은행 당기순이익은 2023년의 21.6조원 대비 소폭 감소한 19.6조원 수준을 기록할 전망

► 국내은행은 경쟁압력이 높아지는 가운데 자금조달 변동성 확대 및 자산건전성 악화 등의 리스크에 대비하고 성장세 둔화에 대응하기 위한 방안을 적극 모색할 필요.

► 구체적으로 디지털 경쟁력, 지속성장 기반 및 리스크관리 강화를 위해 아래와 같은 경영과제를 추진할 필요

- (디지털 경쟁력 강화) 핀테크기업과 협업·투자를 활성화하고, 디지털 채널에 적합한 금융상품을 개발하며, 소비자 접근성을 개선

- (지속성장 기반 강화) 고성장 기업금융 부문 집중 투자 및 기업금융 분야 디지털 경쟁력 강화, 기후리스크 대응 강화, 현지 금융기관 지분 공동 인수를 포함한 해외진출 신전략 추진 등을 모색

- (리스크관리 강화) 자산건전성 측면에서는 엄정한 신용평가를 통한 손실 적시 인식 및 여신관리 강화, 자금조달 리스크 측면에서는 핵심예금 경쟁력 강화 및 자금조달 타이밍 분산 등을 추진

Ⅱ. 비은행예금취급기관 및 여신전문금융업 동향과 전망 <오태록 연구위원>

► 2024년 비은행예금취급기관의 성장성 및 수익성은 제한될 것으로예상되는 가운데, 상호금융은 내부통제 관련 정책환경의 변화 가능성, 저축은행은 위험자산 부실화 확대 가능성에 대비할 필요

- 상호금융업권 내 규제차익 및 내부통제 미비가 부동산 대출 확대와 부실을 야기한 것으로 보여 관련 제도 개선의 필요성 대두

- 상호금융을 이용하는 주 고객이 서민인 점을 감안하여 소비자보호 강화에 힘쓸 필요

- 저축은행은 서민금융 수요에 부응하면서도 저신용, 다중채무자의 비중이 높은 소액신용대출의 건전성 악화 가능성을 고려한자산 포트폴리오 구성 필요

► 2024년 여신전문금융업권은 고금리 환경의 장기화에 따라 올해에이어 수익성이 제한되고 건전성 악화가 지속될 전망

- 카드업권은 카드매출 성장세가 제한되는 가운데 조달비용과 대손비용이 증가할 것으로 예상되어, 영업비용 절감 여부가 신용판매 수익성에 영향을 주는 주요 요인으로 작용할 전망

- 또한 가계 차주들의 상환능력이 전반적으로 올해보다 더 낮아질것으로 예상되어, 대출 및 할부금융자산의 질적 악화 가능성 존재

- 비카드 여전업권은 자산 포트폴리오 구성에 따라 성장성과 건전성의 차별화가 심화될 것으로 전망

- 부동산PF 대출 부실이 이연·누적될 것으로 보여 이들 자산 비중이 높은 중소형 여전사는 건전성과 유동성 관리가 올해보다 더욱 중요해질 전망

Ⅲ. 금융투자업 동향과 전망 <이보미 연구위원>

► 2024년 증권사의 수익성 및 및 건전성은 전반적으로 올해와 비슷한수준을 유지할 것으로 전망되며, 자산운용사는 중소형사 중심으로건전성 관리에 주의할 필요가 있어 보임.

- 증권사의 위탁매매 관련 수수료 수익은 증가 추세이나 시장의불확실성 지속으로 큰 폭의 증가는 기대하기 어려우며, 기업 자금조달 여건의 불확실성도 지속되면서 관련 수수료 수익의 증가는 제한적일 것으로 보임.

- 일반공모펀드의 투자 수요는 정체될 것으로 보이며, 대체투자및 특별자산 관련 투자에 대한 수요 감소로 이에 특화된 운용사는 수익성 및 건전성이 악화될 우려가 있음.

► 신탁업, 퇴직연금 등과 관련된 새로운 금융상품 개발 및 시장 개척기회는 있으나 수익성 개선에 영향을 미치기에는 제한적일 것으로보임.

- 퇴직연금 운용 규제 완화에 따른 다양한 연금펀드 개발, 신탁․토큰 등을 활용한 다양한 금융상품 개발 등을 통해 증권사 및자산운용사가 새로운 시장을 개척․선점할 수 있는 기회를 가질수 있을 것으로 기대함.

- 다만 아직 초기 단계인 만큼 내년에 수익성 개선으로 바로 이어지기는 어려울 것으로 보임.

Ⅳ. 보험산업 동향과 전망 <한상용 연구위원>

► 2023년 상반기 보험산업의 성장성, 수익성은 전년 동기 대비 개선되었고 건전성은 전분기와 비교해 소폭 개선

- 생명보험회사는 보장성보험, 저축성보험, 퇴직연금에서 성장하였으나 변액보험은 판매가 감소하였으며, 손해보험회사는 장기보험, 자동차보험, 일반보험, 퇴직연금 등에서 고르게 성장

- 생명보험회사는 IFRS17 도입 후 이차손실 해소 및 CSM 상각액도입 등으로 대형 생보사 위주로 수익성이 개선되었고 손해보험회사는 실손보험 및 자동차보험의 손해율 개선, CSM 대규모 확보 등에 힘입어 업계 전반적으로 이익 증가

- 생명보험사와 손해보험회사의 건전성 지표(K-ICS 비율)는 전분기대비 소폭 개선되었고 손해보험회사는 장기보장성보험 위주의포트폴리오 보유로 많은 CSM(가용자본에 포함)을 확보하며 생명보험회사에 비해 RBC 대비 높은 K-ICS 비율 시현

► 2024년 중 보험산업의 성장성은 둔화가 전망되고 수익성은 유지 또는 개선이 예상되며, 건전성은 유지 또는 소폭 하락이 전망됨.

- 저출산·고령화로 인한 보험 수요 감소, 고금리 기조 장기화, 금융시장 변동성 및 불확실성 지속 등은 보험산업 성장성 및 수익성에 비우호적이지만 고금리 기조는 보험사의 자산운용 수익 및재무건전성 부담 완화에 긍정적

- 신회계제도 시행으로 보장성보험의 포트폴리오 비중이 높아CSM 측면에 유리한 손보사가 생보사보다는 더 높은 수익성을보일 것이며 중소형사보다는 자본력, 상품 포트폴리오 및 영업

력 등 측면에서 우위를 보이는 대형사가 수익성 확보에 유리할것으로 예상

- 보험사의 건전성은 전년 수준 유지가 예상되나, 상대적으로 자본력 등이 취약한 중소형 보험사의 경우 선제적·적극적 대비가요구됨.

► 2024년 보험산업의 주요 이슈 및 경영과제로, IFRS17 시행 2년차,해외부동산 투자, 부동산 PF대출, 해외진출, 플랫폼의 보험상품 취급허용, 디지털 헬스케어, 요양서비스 사업 등을 들 수 있음.

- IFRS17 하에서 CSM 확보를 위한 판매 경쟁 과열은 보험사의수익 감소 및 소비자 피해로 이어질 수 있으므로 이에 대한 지속적인 점검 및 조치 필요

- 향후 미국, 유럽의 상업용 부동산 가격 하락세 및 부실화가 우려되는 상황에서 보험사의 해외부동산 투자에 대한 모니터링 및 대비가 필요

- 보험사의 부동산 PF대출과 관련 고금리 기조 장기화 및 부동산시장 침체 지속에 대비하여 대출 건전성 점검 필요

- 보험사들은 신성장동력 확보, 사업 포트폴리오의 지역적 다각화,국제적 경쟁력 제고를 위해 해외사업 진출을 도모할 필요

- 플랫폼의 보험상품 비교·추천 취급허용 제도의 연착륙 및 활성화를 위해 소비자 보호 및 공정경쟁을 위한 방안을 마련할 필요

- 보험사들은 디지털 헬스케어와 보험회사 고유역량과의 연계·활용을 통해 시너지를 극대화할 방안을 모색할 필요

- 보험사들은 요양 서비스 사업을 신성장동력으로 삼아 수익성 개선을 도모할 필요가 있으며 이를 지원하기 위한 제도적 장치를 보완할 필요